ネコ先輩

ネコ先輩 L/Cの内容を解説!

この記事を動画で見る

カモメ先輩

カモメ先輩 7分33秒の動画やで!!

どうもこんにちは、飯野です。今回は貿易取引の決済に使われる「L/C」について、解説していきたいと思います。

L/Cとは

L/CとはLetter of Creditの略で、銀行が輸入者に代わって貨物代金の支払いを確約する、いわば保証状のことです。

輸出者は、L/Cに記載されている書類を準備し、銀行へ提示することが条件とされています。

L/Cは、全て英語で記載されています。そのため、英語が苦手な方は少し気後れしてしまうかもしれません。

貿易実務の中で「L/Cの確認」は単なる書類チェックだと思われがちです。しかし、英語で明記された信用状L/C条件の理解が求められるので、個人的には難しい業務だと思っています。

L/C決済のメリット

L/C決済は、貿易取引における次の3つのリスクを回避するメリットがあります。

・商品入手のリスク

・代金回収のリスク

・資金負担のリスク

特に初めての取引相手の場合、この3つのリスクが高くなります。

例えば、決済条件が後払いの場合、輸出者は「商品を発送したけど、本当に輸入者は代金を支払ってくれるのだろうか?」と、代金の回収に不安が残ります。

一方、前払いの場合だと、輸入者は「先にお金を支払ったけど、輸出者は商品を本当に送るのだろうか?」と、商品が手元に届くまで不安な日々を送ることになります。

このように、後払いでも前払いでも双方に資金負担が発生してしまいますよね。

しかしL/C決済だと、信用のある銀行が間に入ることで、輸入者は確実に商品の入手・輸出者は代金の回収が行えます。

輸出者・輸入者ともにお互いの不安を解消するメリットのある決済方法のため、貿易取引で利用されています。

L/Cの内容

それでは、L/Cの内容を見てきましょう。

なお、項目全てを説明していくと物凄い量になってしまうので、今回は私が特に重要だと思う項目・名称をピックアップして解説していきます。

銀行

まずは発行銀行です。これはL/Cを発行する輸入地側の銀行のこと。

英語ではOpening BankまたはIssuing Bankと呼ばれます。

発行銀行は、輸出者にとって輸入者に代わり支払いを行ってくれる「拠り所」。取引を行う前に信用条件を十分に満たしている銀行であるかどうか、十分に確認をする必要があります。

次に買取銀行です。これは輸出者がL/Cの基に作成した書類と為替手形を買取る輸出地側の銀行です。

英語ではNegotiation Bankと呼ばれています。輸出者から提出を受けた書類に誤りがあれば、買取りを拒否することができます。

そして通知銀行。通知銀行は輸出者へL/Cを通知する輸出地側の銀行です。

場合によっては、手形の買取を行う買取銀行にもなります。輸出者からの通知銀行の指定が無ければ、発行銀行の支店または輸出者の所在地近くのコルレス銀行にされることが多いです。

コルレス銀行とは、外国為替取引を円滑に行うために、国境を跨った銀行同士がお互いに必要な諸条件を契約として結んでいる銀行を指します。

輸入者、輸出者

どんどんいきましょう。

発行依頼人(Applicant)、通常は、輸入者を指します。

会社名と住所が記載されています。

受益者(Beneficiary)、通常は、輸出者を指します。

発行依頼人同様にスペルミスが目立つ項目なので、特に注意して確認します。

金額

信用状金額(Currency Code, Amount)

通貨とL/C発行金額が明記されています。

金額の前に「about」を付けることで、10%の範囲内で増減が認められます。ただし、船積書類に記載されているインボイス金額が、この信用状金額を超えるとディスクレとなります。

ちなみにディスクレとは、Discrepancyの略です。信用状条件と船積書類の内容が一致していないことを指します。

ディスクレとなると、買取銀行は代金の買取を拒否することができるので、輸出者はディスクレにならないように注意しなければなりません。

期限

船積期限(Latest Date for Shipment)

積出し日の最終日です。この船積期限までに船積みできない場合は、ディスクレとなります。

L/Cの有効期限(Date and Place of Expiry)

支払いが保証されている有効期間のことです。

記載されている期限内に買取銀行へ「為替手形」と「L/Cで要求されている船積書類」をセットにして提出しなければなりません。

1日でも期限を過ぎてしまうと、ディスクレとなってしまいます。

分割積み、積み替え可否

分割積みの可否(Partial Shipments)

商品の分割積み込みの許容について記載されています。

許容する場合は「ALLOWED」「PERMIT」、禁止する場合は「NOT ALLOWED」「PROHIBITED」と明記されます。

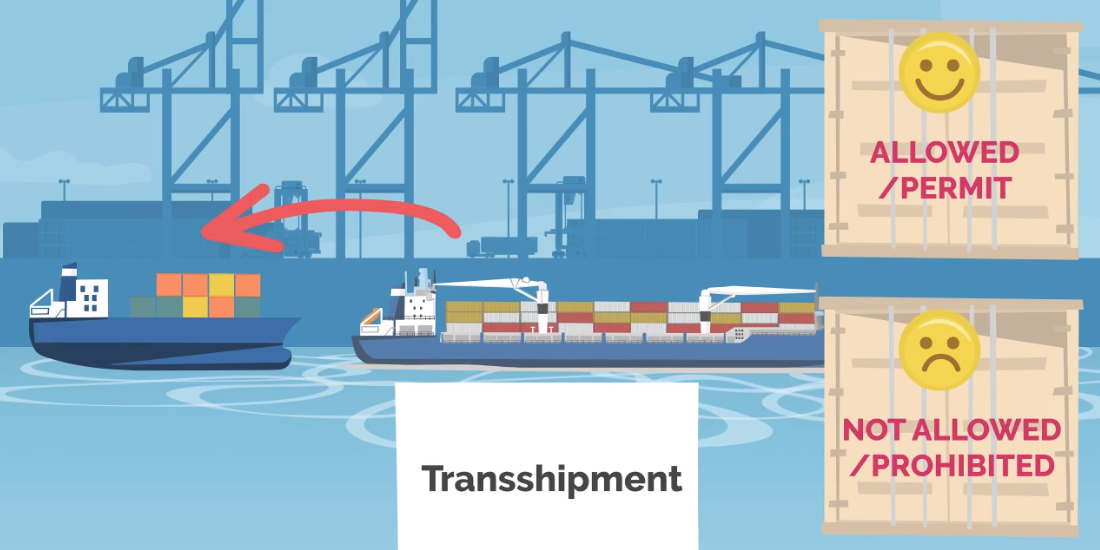

積替えの可否(Transshipment)

積荷港から荷卸港まで、他の船舶や他の運送手段に積み替えることを許容するかについて記載されています。

分割と同じく、許容する場合は「ALLOWED」「PERMIT」、禁止する場合は「NOT ALLOWED」「PROHIBITED」と明記されます。

必要書類

買取に必要な船積書類の種類・通数(Documents Required)

必要な船積書類や部数についての条件が記載されています。

主に次の書類の提出指示がされることが多いです。

・商業インボイス

・パッキングリスト

・B/L

・保険証券

・原産地証明書

追加条件

追加条件(Additional Conditions)

その他の条件が記載されています。例えば、次のような条件の記載があります。

「すべての書類に署名が必要である」

「信用状番号はインボイスを除くすべての書類に含めなければならない」

船積書類提出期限

船積書類提出期限(Period for Presentation)

船積日から、いつまでに船積書類を買取銀行に持ち込まなければならないかが指定されています。

通常は、5〜10日以内です。提出期限の明示がない場合は、船積日から21日を過ぎた書類の買取は銀行が拒否しますので、この日にちにも注意が必要です。

今回紹介した項目は、L/Cの一部です。実際に仕事でL/C内容チェックをする際は全文に目を通す必要があります。

L/Cに関わるトラブル

ここで、実際に発生するL/Cに関わるトラブルの例を紹介します。

決済に関わる重要な書類なので「間違えないように」と、何度も確認を重ね、買取銀行へ荷為替手形(為替手形と船積書類のセット)を提出。

すると、銀行から電話がかかってきて・・・「いただいた書類はディスクレのため、買取できません」と伝えられます。

急いで書類を見直すと、商品名のスペルミスが発覚。

すぐさま、輸入者側へ商品名のアメンド(=Amendment(変更))依頼をしたため、代金の回収をすることができました。

このように、たった1字のスペルミスでも、銀行から指摘されれば買取を拒否されてしまいます。

このような失敗を経験されている貿易関係者は少なくないと思います。

まとめ

いかがでしたでしょうか。

貿易取引のリスクを回避するために、日本国内では使われないL/Cという決済が使われています。

L/Cとは何か、輸出者・輸入者にとってどういうメリットがあるのか、どういう内容が記載されているのかを理解することが大事です。

そして一方で、L/Cにもデメリットがありますので、それについてはまた別の動画でお話をさせて頂きます。

もし、今回の内容が為になったという方は、チャンネル登録・いいね!あとSNSでシェアをよろしくお願いします!

今回の内容は以上になります。ありがとうございました!

・Twitter で DM を送る

https://twitter.com/iino_saan

・LinkedIn でメッセージを送る

https://www.linkedin.com/in/shinya-iino/

お問い合わせは「ツイッター」と「LinkedIn」のみで承っております。

飯野

飯野 ツイッターはフォローをしてくれると喜びます。