ネコ先輩

ネコ先輩 関税率の適用順位について!

この記事を動画で見る

カモメ先輩

カモメ先輩 7分23秒の動画やで!!

どうもこんにちは、飯野です。

今回は、例を用いて「関税率の適用順位」について解説をしていきたいと思います。

関税とは

まず関税とは、簡単に説明すると「外国からの輸入商品に対して支払う税金」です。

税金なので、支払う相手は「国」ですね。つまり、最終的に関税は「国の収入」になります。関税は、消費税や法人税と同じように国の財源となり、徴収された税金は私たちの生活に必要な公共サービスなどに充てられます。

また、海外から輸入された商品に税金をかけることで、国内の商品価格との差が大きく出ないように調整されます。

関税は、国内の産業を守るために必要な政策でもあるのです。

通常、関税は輸入者あるいは輸入通関を依頼されたフォワーダーが輸入申告時に税関へ支払います。これを納税申告と言い、申告額に相当する金額を納税しないと、原則として輸入許可は下りません。

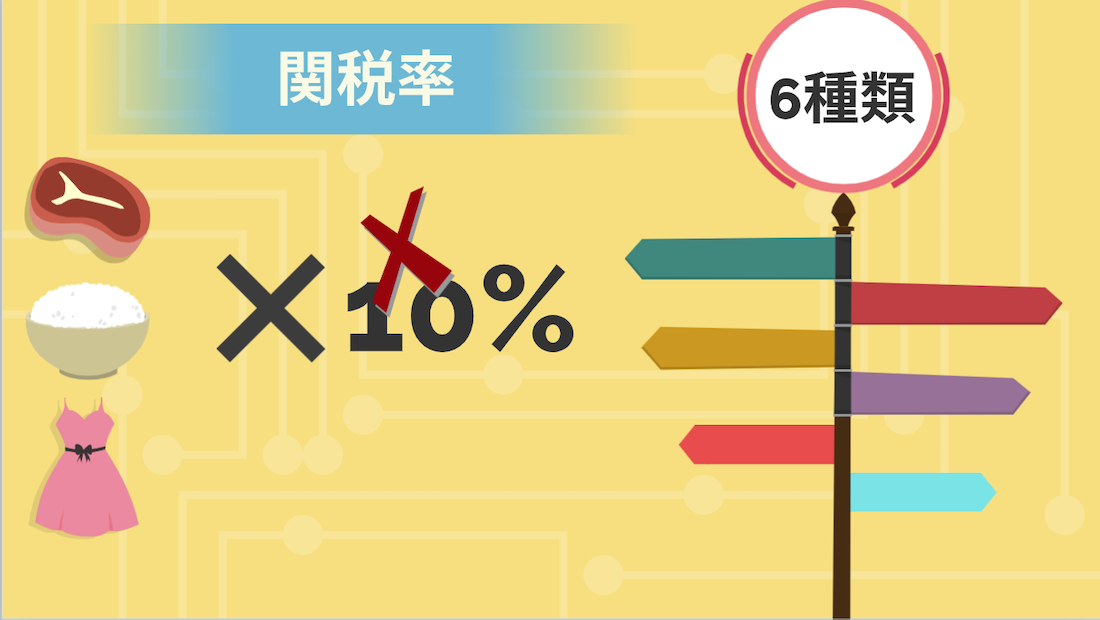

関税率について

ここで、輸入商品にかかる「関税率」について説明をします。実は、消費税のように全て一律10%(一部商品は8%)ではありません。

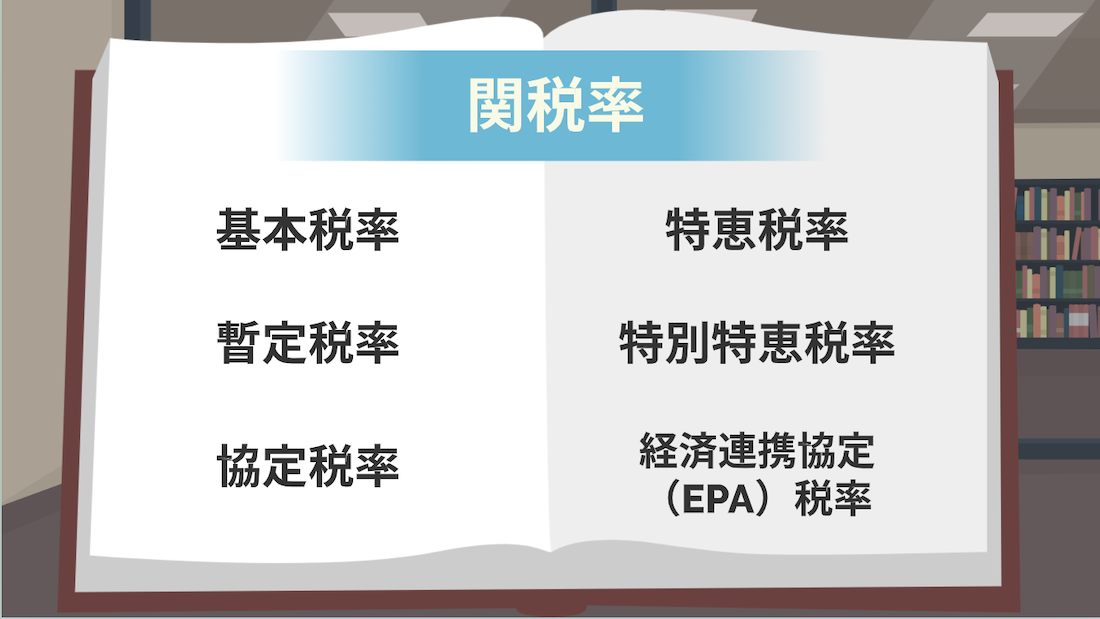

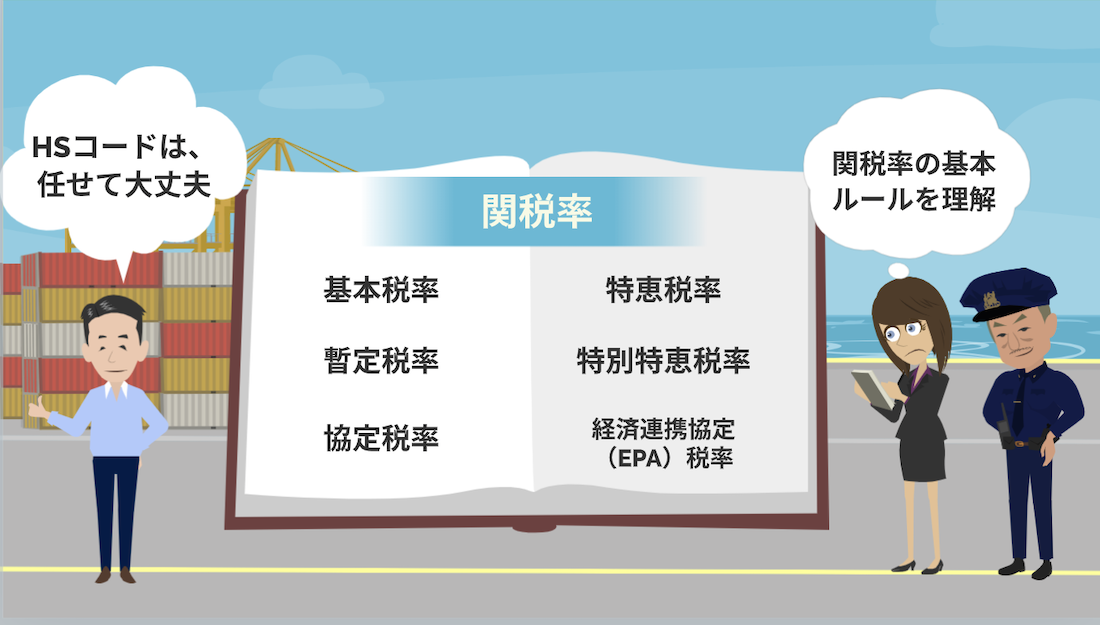

関税率は、大きく6つの種類に分けられています。

ざっくりと下記の種類があります。

・基本税率

・暫定税率

・協定税率

・特恵税率

・特別特恵税率

・経済連携協定(EPA)税率

関税率の種類について詳しくは、別動画でも解説しているので、概要欄にリンクを貼っておきます。

興味のある方はぜひご覧ください。

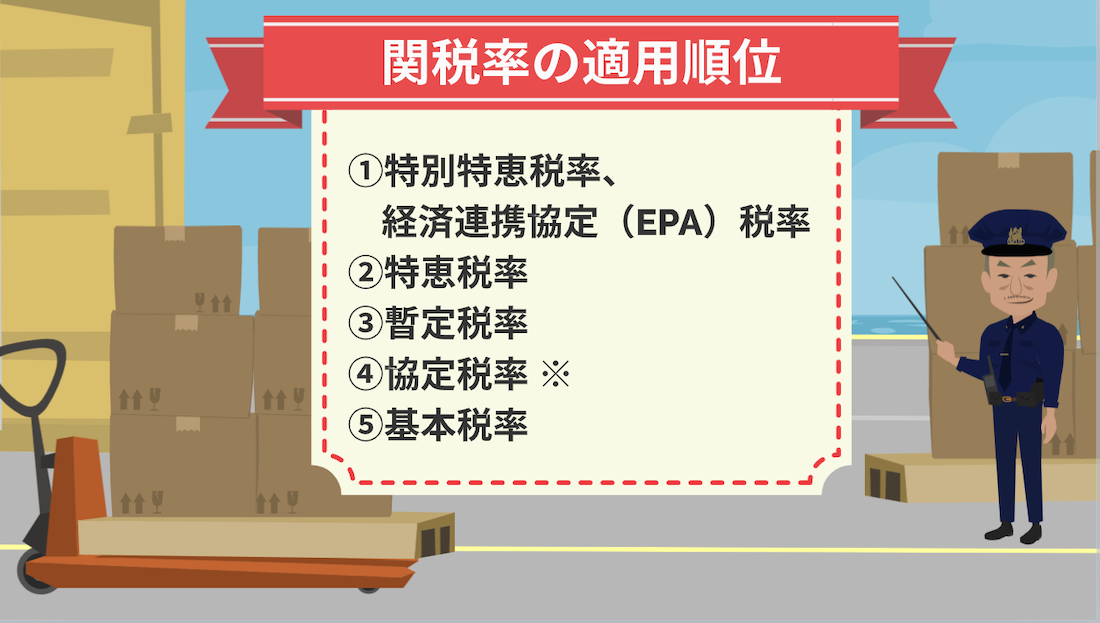

関税率の適応順位

原則として、関税率の適用順位は次のとおりです。

①特別特恵税率、経済連携協定(EPA)税率

②特恵税率

③暫定税率

※④協定税率

⑤基本税率

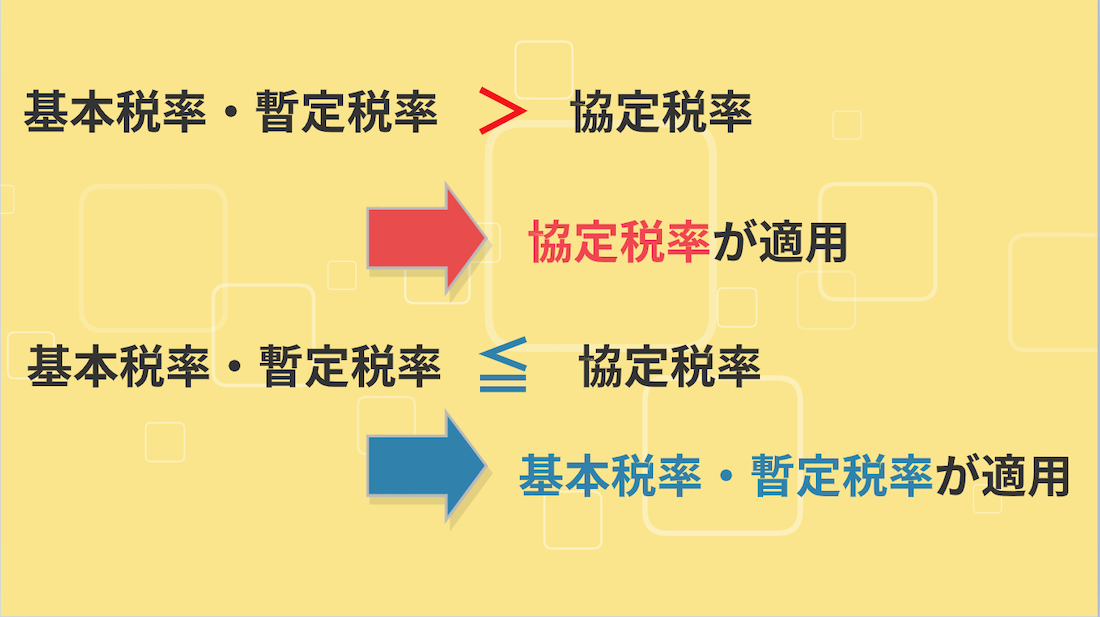

協定税率は基本税率・暫定税率より低い場合に適用され、基本税率・暫定税率は協定税率と同じか低い場合に適用されます。

基本税率・暫定税率>協定税率 → 協定税率が適用

基本税率・暫定税率≦協定税率 → 基本税率・暫定税率が適用

特別特恵税率、経済連携協定税率、または特恵税率の場合は、「無税」または「一般の税率より低い税率」が適用されます。

輸入者側としては、できるだけ低い関税を適用されたいですよね。

しかし、これらの優遇された関税率を適用させるためには、対象国の原産品であることを証明した「原産地証明書」が必要となります。

原産地証明書の発行には、輸出者の手続きが必要となるので、必ず輸入申告時までに送付してもらうようにしましょう。

原産地証明書を提出するのとしないとでは、関税率が大きく異なります。貿易取引で損をしないよう、気をつけましょう。

例1:乳児用手袋を日本へ輸入

では、インドネシアから乳児用の手袋(編み方はメリヤス編み)を輸入したときの関税率を例として、紹介します。

今回、編み方を「メリヤス編み」と指定しているのには理由があります。

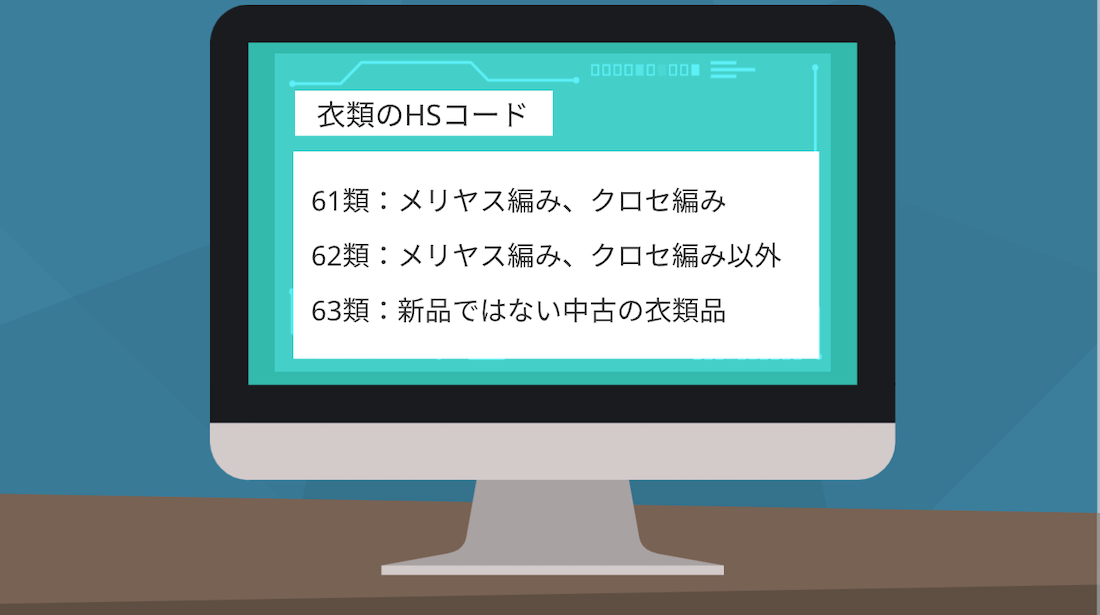

輸入品が衣類の場合、HSコードは次の3つのカテゴリーに分けられます。

・61類:メリヤス編み、クロセ編み

・62類:メリヤス編み、クロセ編み以外

・63類:新品ではない中古の衣類品

HSコードについて

HSコードとは、Harmonized Commodity Description and Coding Systemの略称で、貿易取引で扱われる商品に充てられる分類番号のことです。

その商品がどういうものなのかを世界共通で理解できるように統一されたシステムで、輸出入をスムーズに行うために重要な役割を果たしています。

HSコードについては別動画で詳しく紹介しているので、興味のある方は概要欄のリンクをぜひご覧ください。

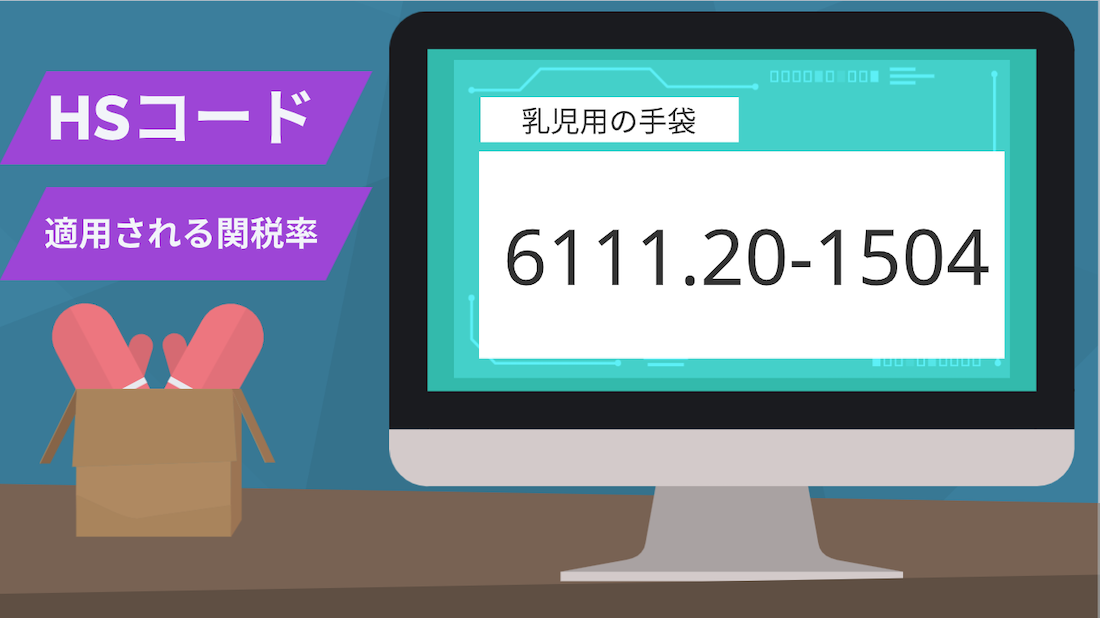

HSコードの確認

商品を輸入するためには、「HSコード」と「適用される関税率」を事前に調べましょう。

今回の例の乳児用の手袋のHSコードをウェブタリフで調べてみると、次のコード番号であることが確認できます。

6111.20-1504

分類番号は、輸入する商品の材質や構成、男性向けまたは女性向けか、などから決められます。品目の分類が難しい場合は、個人で判断せずに税関やフォワーダーへ相談するようにしましょう。

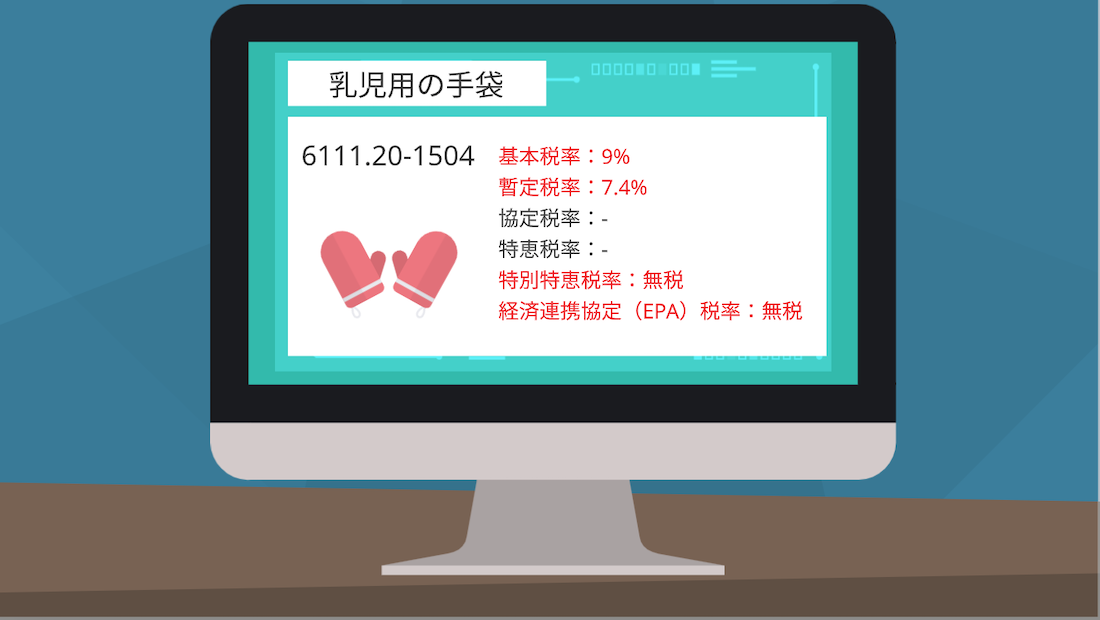

関税率の確認

乳児用の手袋、HSコード「6111.20-1504」の関税率は次のとおりです。

・基本税率:9%

・暫定税率:7.4%

・協定税率:-

・特恵税率:-

・特別特恵税率:無税

・経済連携協定(EPA)税率:無税

今回はインドネシアから輸入しているので、経済連携協定税率が適用されます。

このとき、商品がインドネシア原産品であるかがポイントです。

①インドネシアの原産品であり、

②輸出者側から原産地証明書が発行され、

②税関で受理される。

上記に当てはまると、「経済連携協定税率が適用された」となり、関税は「無税」になります。

もしここで、輸入者が、経済連携協定税率が適用されることを知らなければ、暫定税率の7.4%が適用されてしまい、本来無税のはずが大きな損を受けてしまうことになります。

しかし、このような場合には、輸入申告時に、税関あるいはフォワーダーから指摘が入ることが多いです。

例2:革靴を日本へ輸入

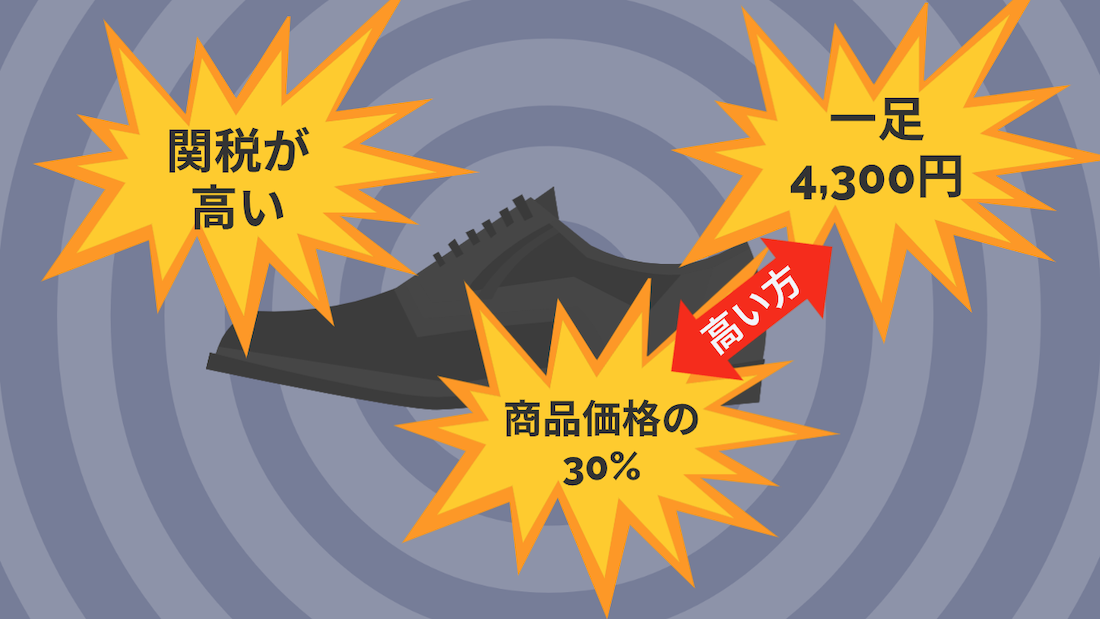

それではもう一つ、「革靴」の輸入を例に挙げて紹介します。

革靴は、さまざまな輸入商品の中でも関税が高いことで知られています。

基本的に、革靴の関税率は「一足あたり4,300円、または、商品価格の30%のどちらか高い方」です。

関税割当制度

革靴の輸入は関税割当制度の対象商品となりますが、今回の解説では割愛しています。

関税割当制度とは、特定の品目を対象に、一定の輸入数量の枠内に限り無税または低い税率の関税(一次税率)を適用させるというものです。

この一定の輸入数量を超える分については、一次税率より高い税率の関税(二次税率)を適用することで、国内生産物を保護します。

革靴の関税率

今回はマレーシアから、マレーシア原産品である革靴を輸入することにします。

商品である「革靴」のHSコード「6403.59-019」の関税率は、次のとおりです。

・基本税率:-

・暫定税率:-

・協定税率:30%又は4,300円/足のうちいずれか高い税率

・特恵税率:-

・特別特恵税率:-

・経済連携協定(EPA)税率:無税(協定国によっては関税率あり)

マレーシアから輸入する場合は、経済連携協定税率が適用されるため無税となります。

しかし、原産地証明書を申告時に提出しなければ、協定税率が適用され、商品の30%又は4,300円/足のうちいずれか高い税率で支払わなければなりません。

革靴はさまざまな品目の中でも特に高い関税率ですので、革靴を輸入する際は、関税率についてあらかじめ理解しておくとよいでしょう。

まとめ

今回は、関税率の適用順位と2つの品目を例に関税率についてご紹介しました。

関税率は一見難しそうに思われがちですが、覚えておくのは今回紹介した6つの関税率のみです。

ややこしいHSコードは、私たちフォワーダーや税関に任せておけば大丈夫です。この動画でざっくりでも関税率の基本ルールを理解してもらえれば、幸いです。

今回の動画が役に立ったという方は、チャンネル登録、いいね、SNSでのシェアをどうぞ宜しくお願い致します。

今回は以上です。どうも、ありがとうございました!

・Twitter で DM を送る

https://twitter.com/iino_saan

・LinkedIn でメッセージを送る

https://www.linkedin.com/in/shinya-iino/

お問い合わせは「ツイッター」と「LinkedIn」のみで承っております。

飯野

飯野 ツイッターはフォローをしてくれると喜びます。